软件介绍

编辑点评:青海省电子税务局移动端

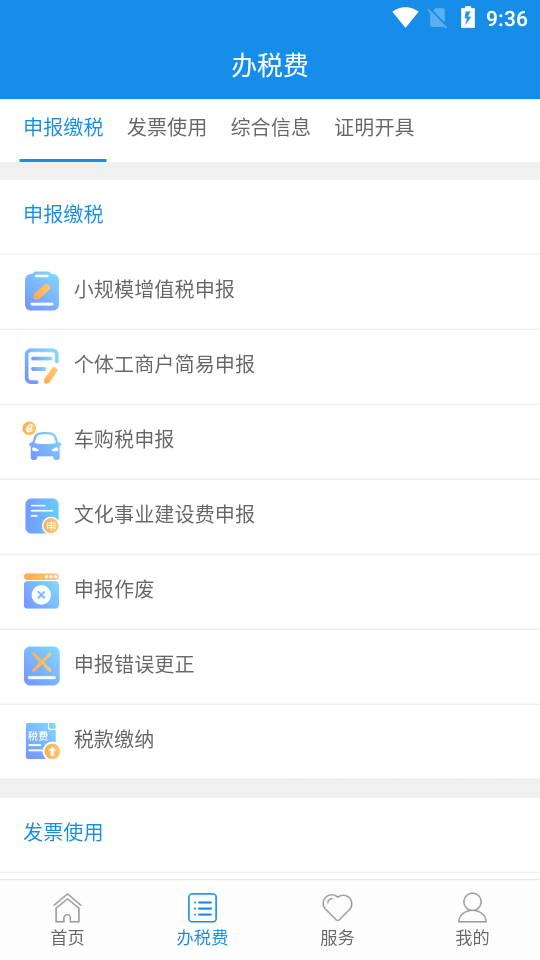

国家税务总局表海省电子税务局官方手机客户端正式上线,青海税务app为用户提供了方便的缴税及查询等服务,个体工商户简易早报,车购税申报,发票申领,发票验旧等随时随地掌上办税一系列操作。

功能介绍

申报缴税

小规模增值税申报

个体工商户简易申报

车购税申报

文化事业建设费申报

申报作废

申报错误更正

税款缴纳

发票使用

增值税专用发票代开申请

发票验旧

发票领购申请

定额发票验旧

综合信息

网签三方协议

终止网签三方协议

财务会计制度备案

存款账户账号报告

增值税一般纳税人登记

证明开具

开具税收完税证明(表格式)

开具税收完税证明(文书式)

支持的服务

缴款信息查询

欠税信息查询

申报信息查询

涉税进度查询

优惠信息查询

证明信息查询

个体工商户核定定额信息查询

涉税专业服务机构信息公告和查询

通知公告

欠税公告

政策法规通知公告

办税日历

纳税计算器

信用登记A类纳税人查询

软件亮点

青海省电子税务局移动端APP是一个融合了电子税务局及原微信公众号功能的全新的移动办税软件,面向纳税人提供了一站式网上办税服务,企业用户和自然人用户均可注册登录使用。功能包括纳税申报、涉税查询、发票申领及验旧等综合服务。APP于7月1日正式上线运行,可实现常用功能的办理,充分突显移动办税“方便快捷”特性,做到“随时随地”方便纳税人办理业务。

一照一码户登记信息确认

【事项名称】

一照一码户登记信息确认

【申请条件】

已实行“多证合一、一照一码”登记模式的纳税人,首次办理涉税事宜时,对税务机关依据市场监督管理等部门共享信息制作的《“多证合一”登记信息确认表》进行确认,对其中不全的信息进行补充,对不准确的信息进行更正。

【设定依据】

1.《中华人民共和国税收征收管理法》第十五条

2.《中华人民共和国税收征收管理法实施细则》第十二条

3.《税务登记管理办法》(国家税务总局令第7号公布,国家税务总局令第36号、第44号、第48号修改)第一章

【办理材料】

一照一码户登记信息确认无需提供材料。

【办理地点】

可通过办税服务厅(场所)、电子税务局办理,具体地点和网址可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

即时办结

【联系电话】

主管税务机关对外公开的联系电话,可从省(自治区、直辖市和计划单列市)税务局网站“纳税服务”栏目查询。

【办理流程】

【纳税人注意事项】

1.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

2.纳税人应按照税收法律、行政法规规定和税务机关确定的申报期限、申报内容按期进行相关税种的纳税申报。

3.纳税人可通过与税务机关、开户银行签订银税三方(委托)划缴协议,开通委托划缴税款业务,实现税款的快速划缴、高效对账和跟踪查询。

4.纳税人采用新办纳税人“套餐式”服务的,可一并办理以下涉税事项:电子税务局开户、登记信息确认、财务会计制度及核算软件备案、纳税人存款账户账号报告、增值税一般纳税人登记、发票票种核定、增值税专用发票最高开票限额审批、实名办税、增值税税控系统专用设备初始发行、发票领用。

5.新设立登记的企业、农民专业合作社完成一照一码户登记信息确认后,其加载统一社会信用代码的营业执照可代替税务登记证使用,不再另行发放税务登记证件。

税务部门与民政部门之间能够建立省级统一的信用信息共享交换平台、政务信息平台、部门间数据接口并实现登记信息实时传递的,已取得统一社会信用代码的社会组织纳税人(社会团体、基金会、民办非企业单位)完成一照一码户登记信息确认后,税务机关对标注统一社会信用代码的社会组织法人登记证赋予税务登记证的全部功能,不再另行发放税务登记证件。

常见热点问题

跨境混合性投资业务在企业所得税上应如何处理?

根据《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021年第17号)规定:“三、关于跨境混合性投资业务企业所得税的处理问题

境外投资者在境内从事混合性投资业务,满足《国家税务总局关于企业混合性投资业务企业所得税处理问题的公告》(2013年第41号)第一条规定的条件的,可以按照该公告第二条第一款的规定进行企业所得税处理,但同时符合以下两种情形的除外:

(一)该境外投资者与境内被投资企业构成关联关系;

(二)境外投资者所在国家(地区)将该项投资收益认定为权益性投资收益,且不征收企业所得税。

同时符合上述第(一)项和第(二)项规定情形的,境内被投资企业向境外投资者支付的利息应视为股息,不得进行税前扣除。

……

本公告适用于2021年及以后年度汇算清缴。”

企业取得政府财政资金,收入时间如何确认?

根据《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021年第17号)规定:“六、关于企业取得政府财政资金的收入时间确认问题

企业按照市场价格销售货物、提供劳务服务等,凡由政府财政部门根据企业销售货物、提供劳务服务的数量、金额的一定比例给予全部或部分资金支付的,应当按照权责发生制原则确认收入。

除上述情形外,企业取得的各种政府财政支付,如财政补贴、补助、补偿、退税等,应当按照实际取得收入的时间确认收入。

本公告适用于2021年及以后年度汇算清缴。”

可转换债券转换为股权投资,税务上如何处理?

根据《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021年第17号)规定:“二、关于可转换债券转换为股权投资的税务处理问题

(一)购买方企业的税务处理

1.购买方企业购买可转换债券,在其持有期间按照约定利率取得的利息收入,应当依法申报缴纳企业所得税。

2.购买方企业可转换债券转换为股票时,将应收未收利息一并转为股票的,该应收未收利息即使会计上未确认收入,税收上也应当作为当期利息收入申报纳税;转换后以该债券购买价、应收未收利息和支付的相关税费为该股票投资成本。

(二)发行方企业的税务处理

1.发行方企业发生的可转换债券的利息,按照规定在税前扣除。

2.发行方企业按照约定将购买方持有的可转换债券和应付未付利息一并转为股票的,其应付未付利息视同已支付,按照规定在税前扣除。

……

本公告适用于2021年及以后年度汇算清缴。”

免责声明:本站所有软件均来源于网络,不推广不盈利,仅供学习使用,请24小时后删除,请支持正版,如有侵权,联系删除!qq 739051932信箱